"Ông Kẹ" lãi suất 5% có thực sự đáng sợ?

Một câu hỏi đặt ra cho các nhà đầu tư: Nếu Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất lên trên 5% thì điều đó có tác động tiêu cực đến nền kinh tế và thị trường chứng khoán không?

![]()

Đầu năm 2023, thị trường chứng khoán Mỹ phục hồi, gỡ gạc lại khoản thua lỗ nặng nề từ năm ngoái. Đà tăng có liên quan đến nhận định rằng FED sẽ xoay trục chiến dịch tăng lãi suất nhanh nhất trong lịch sử, chuyển sang cắt giảm lãi suất để ngăn chặn suy thoái kinh tế.

Các nhà đầu tư bi quan bao gồm cả tỷ phú “kền kền” Paul Singer đã lên tiếng cảnh báo về kịch bản trên. Ông cho rằng các điều kiện tín dụng bị thắt chặt và suy thoái kinh tế là điều cần thiết để vợt bỏ những nguy hiểm trôi nổi trên thị trường, sau kỷ nguyên lãi suất gần bằng 0.

Một kịch bản khác được đưa ra là thị trường tín dụng có thể chấp nhận mức lãi suất từng phổ biến trước năm 2008. Lãi suất của FED có thể tăng một chút so với mức 4,75% - 5% hiện tại và duy trì ở mức đó trong một thời gian.

Giám đốc đồng thời là chiến lược gia danh mục đầu tư Ben Snider tại Goldman Sachs Asset Management cho biết: “Mức lãi suất 5% sẽ không phá vỡ thị trường”. Ông chỉ ra nhiều doanh nghiệp Mỹ đã tái cấu trúc khoản nợ cũ và giảm chi phí vay nợ xuống gần mức thấp nhất. “Họ vẫn đang tiếp tục hưởng lợi từ môi trường lãi suất thấp”, ông Snider nói.

Ông bổ sung: “Quan điểm của chúng tôi là FED có thể giữ lãi suất ở mức hiện tại. Nền kinh tế có thể tiếp tục tăng trưởng”.

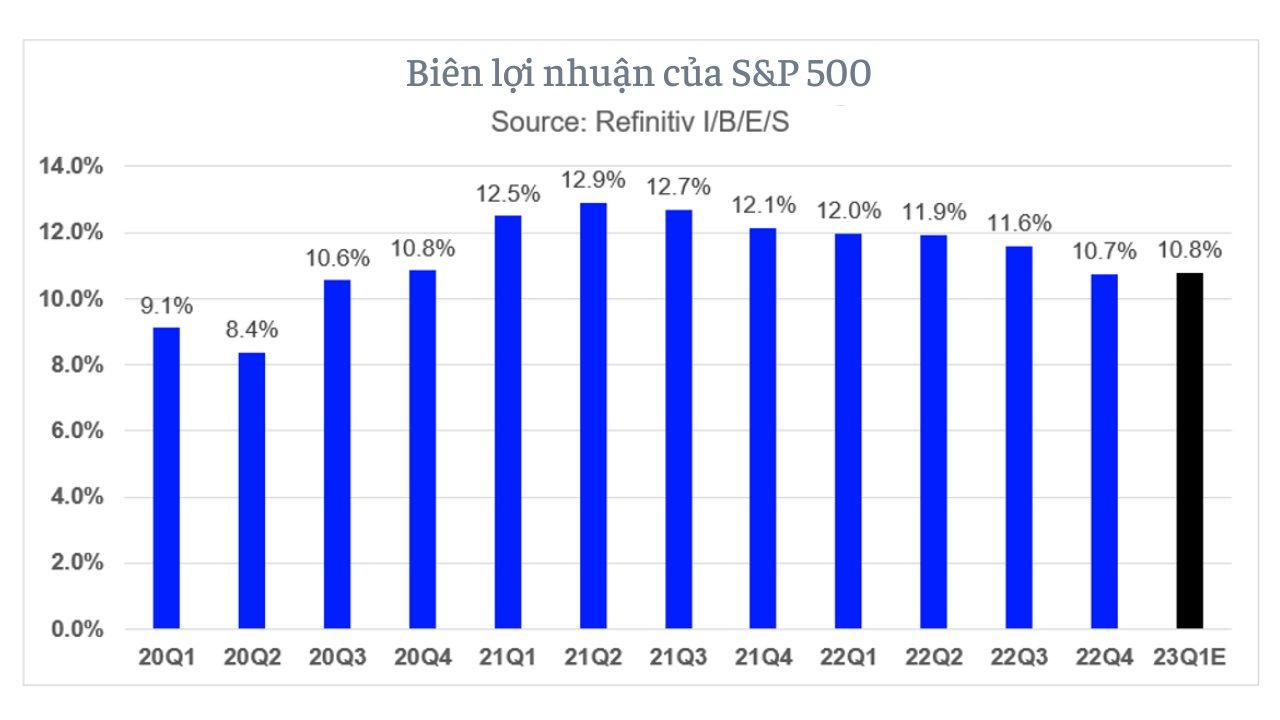

Tập trung vào biên lợi nhuận

FED và các ngân hàng trung ương toàn cầu đã tăng mạnh lãi suất sau đại dịch. Mục đích là để đối phó với lạm phát leo thang do đứt gãy chuỗi cung ứng, tình trạng thiếu lao động và chính sách chi tiêu của chính phủ.

Thống đốc FED Christopher Waller mới đây cảnh báo rằng lãi suất có thể cần phải tăng cao hơn mức thị trường dự đoán để kìm hãm chi phí sinh hoạt tăng. Vấn đề này đã được phản ánh trong chỉ số giá tiêu dùng (CPI) tháng 3 ở mức 5%, giảm dần xuống mức mục tiêu 2% của ngân hàng trung ương.

Lãi suất tăng đột ngột đã ảnh hưởng nặng nề đến danh mục đầu tư cổ phiếu và trái phiếu trong năm 2022. Lãi suất cao cũng là nguyên nhân dẫn đến sự sụp đổ của Ngân hàng Thung lũng Silicon (SVB). Điều đó làm dấy lên lo ngại về rủi ro trong hệ thống ngân hàng Mỹ và lo ngại xảy ra khủng hoảng tín dụng.

Ông David Del Vecchio, giám đốc tại PGIM Fixed Income, cho biết: “Lãi suất chắc hẳn cao hơn năm ngoái và cao hơn thập kỷ trước. Nhưng nếu chúng ta xem xét trong khoảng thời gian dài hơn, thì lãi suất không hẳn là quá cao”.

Khi các nhà đầu tư mua trái phiếu doanh nghiệp, họ có xu hướng chú ý đến những vấn đề có thể xảy ra sai sót để tránh bị mất cả chì lẫn chài. Cuối cùng, nhóm của ông Del Vecchio nhận thấy rằng chi phí đi vay của doanh nghiệp sẽ cao hơn trong thời gian dài hơn, lạm phát cũng cao hơn mức mục tiêu 2%. Nhưng cũng có những dấu hiệu đầy lạc quan rằng nhiều doanh nghiệp được đánh giá cao sẽ có vị thế vững vàng, nếu suy thoái vẫn diễn ra trong tương lai gần.

Ông Del Vecchio cho biết biên lợi nhuận doanh nghiệp đang giảm, nhưng thưc ra chúng chỉ đang hạ dần từ mức đỉnh. Vì vậy, biên lợi nhuận vẫn rất, rất mạnh và có xu hướng tiếp tục giảm trong quý này.

Một cuộc suy thoái nhẹ và nông

Không khó để lý giải vì sao thị trường chứng khoán tiếp tục sụt giảm trong năm 2023. Làn sóng sa thải hàng loạt có thể xuất hiện hoặc rắc rối với bức tường nợ bất động sản thương mại sắp đáo hạn có thể khiến nền kinh tế rơi vào tình trạng khó khăn.

Nhóm của ông Snider tại Goldman Sachs Asset Management dự đoán chỉ số S&P 500 sẽ kết thúc năm 2023 ở ngưỡng 4.000 điểm. Ông không gọi đó là tăng giá, nhưng nó cũng không tệ như nhiều nhà đầu tư dự đoán.

Austin Graff, giám đốc đầu tư của Opal Capital, cho biết: “Một số công ty dùng đòn bẩy tài chính cao và sắp phải thanh toán nợ trong tương lai gần sẽ gặp khó khăn”.

Tuy nhiên, ông nhìn nhận rằng nền kinh tế sẽ không rơi vào suy thoái một cách đột ngột. Đó sẽ là một cuộc suy thoái chậm, khi mà các công ty thắt lưng buộc bụng và giảm chi tiêu. Điều này sẽ có tác động lan tỏa khắp nền kinh tế.

Ông Graff cũng nhận thấy lợi ích của lãi suất cao nơi các ngân hàng lớn. Những ngân hàng này có thể kiếm được lợi nhuận trong môi trường lãi suất hiện tại. Họ thường đề xuất mức lãi suất 0,25% - 1% đối với tiền gửi của khách hàng, nhưng giờ đây ngân hàng có thể cho vay với lãi suất khoảng 4% - 5% và cao hơn.

Ông nói: “Mức chênh lệnh mà các ngân hàng thu về trong thị trường lãi suất hiện tại rất đáng kinh ngạc”. Ông đặc biệt chỉ ra ước tính thu nhập lãi thuần năm 2023 của JP Morgan Chase & Co. là 81 tỷ USD, tăng 7 tỷ USD so với năm ngoái.

Ông Del Vecchio tại PGIM cho biết nhóm của ông vẫn đang dự đoán một cuộc suy thoái nếu có xảy ra sẽ tương đối ngắn và nông. Nó sẽ luân phiên ở một số lĩnh vực khác nhau của nền kinh tế chứ không phải xảy ra đồng loạt.

Ông cho biết thị trường nhà ở của Mỹ đã ghi nhận sự sụt giảm mạnh trong năm qua khi lãi suất thế chấp tăng vọt. Nhưng gần đây, thị trường đã có những dấu hiệu tích cực, còn “du lịch, khách sạn và giải trí vẫn hoạt động tốt”.

Các nhà đầu tư sẽ được biết thêm nhiều thông từ FED trong thời gian tới, trước cuộc họp chính sách tiếp theo của ngân hàng trung ương vào đầu tháng 5.

Tham khảo Market Watch

Anh Dũng

Nhịp Sống Thị Trường