Tổng giá trị trái phiếu phát hành đạt 425.000 tỷ đồng

Những tháng gần đây ghi nhận tín hiệu tích cực trên thị trường trái phiếu doanh nghiệp. Đơn cử, tháng 9/2025, tổng giá trị phát hành lũy kế đạt khoảng 425.000 tỷ đồng, tăng 35% so với cùng kỳ năm trước. Trên thị trường thứ cấp, giá trị giao dịch bình quân duy trì ở mức 5.000 tỷ đồng mỗi ngày, phản ánh dòng tiền đang vận hành ổn định và bền vững hơn.

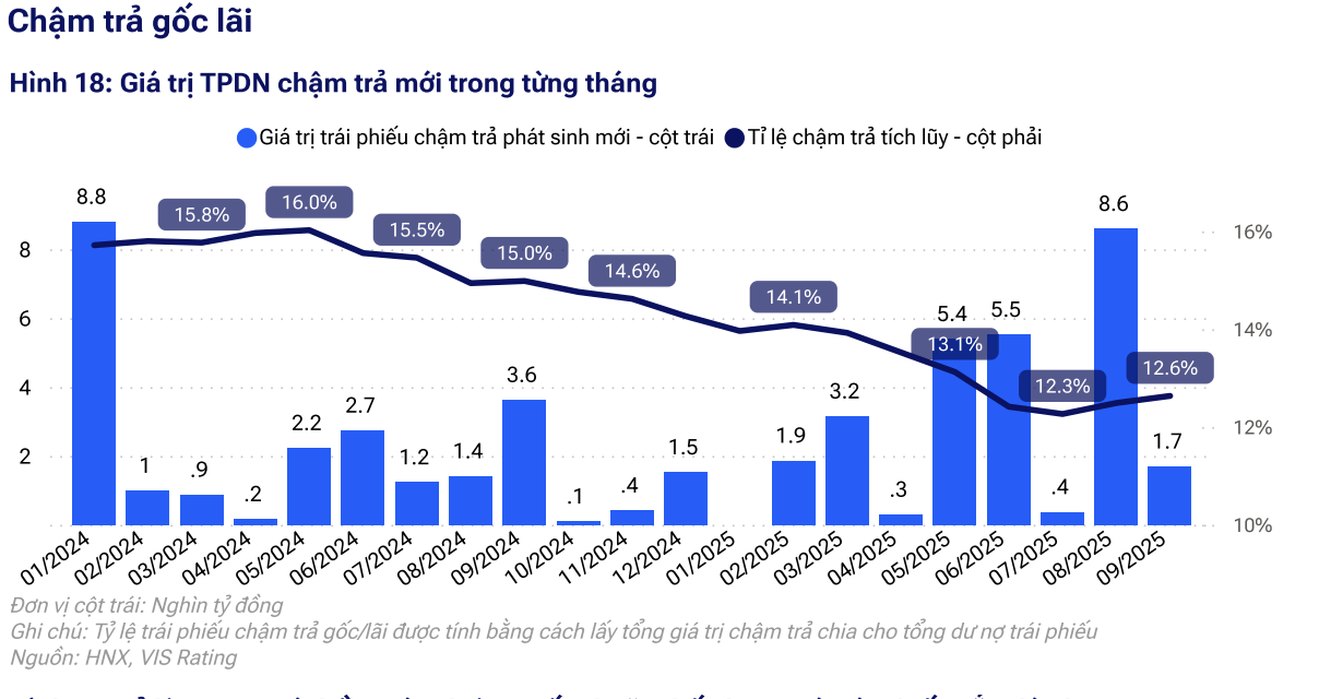

Giá trị trái phiếu chậm trả mới trong từng tháng có xu hướng giảm trong dài hạn. Ảnh: Thanh Hoa

Đà tăng trưởng này cho thấy niềm tin của doanh nghiệp và nhà đầu tư đang dần được khôi phục, sau hai năm thị trường trái phiếu trải qua giai đoạn tái cơ cấu sâu rộng. Cả hoạt động phát hành sơ cấp lẫn giao dịch thứ cấp đều cho thấy xu hướng hồi phục rõ ràng, đặt nền tảng cho một chu kỳ phát triển mới của thị trường vốn doanh nghiệp.

Theo phân tích từ VIS Rating, trong tháng 9/2025, 25 tổ chức phát hành đã huy động tổng cộng 50.000 tỷ đồng qua các đợt phát hành trái phiếu mới. Hoạt động phát hành tập trung chủ yếu đến từ ngành ngân hàng (chiếm 70% tổng giá trị), tiếp theo là bất động sản (26%). Trái phiếu có kỳ hạn từ 3–5 năm chiếm tỷ trọng lớn nhất (hơn 50% tổng giá trị phát hành), trong khi trái phiếu ngắn hạn (1–3 năm) đang có xu hướng gia tăng, chiếm 32%. Có 7 tổ chức phát hành trái phiếu kỳ hạn 2 năm với lãi suất coupon ban đầu từ 5,85% đến 11%/năm.

Sự khác biệt về lãi suất thay đổi phù hợp với mức độ phân hóa rủi ro của tổ chức phát hành, đây là tín hiệu tích cực cho thấy yếu tố hồ sơ tín nhiệm và rủi ro đã phần nào được phản ánh vào giá.

Các tổ chức tài chính phát hành trái phiếu không có tài sản đảm bảo với mức lãi suất thấp hơn từ 5,85% đến 7,5%. Trong khi đó, các doanh nghiệp bất động sản phát hành trái phiếu có tài sản đảm bảo với lãi suất cao hơn đáng kể, lần lượt là 9% và 11%.

Điều này phản ánh nhận định của thị trường về rủi ro tín dụng cao hơn, dù đã có tài sản đảm bảo.

Về phát hành mới, tổng giá trị trái phiếu phát hành đạt lũy kế 425.000 tỷ đồng, tăng 35% so với cùng kì, tiếp tục duy trì đà tăng trưởng cao trong nhiều tháng gần đây. Trong tháng 9 chỉ có một đợt chào bán ra công chúng, với tổng giá trị 500 tỷ đồng, do Công ty Cổ phần Thành Thành Công – Biên Hòa phát hành. Trái phiếu có kỳ hạn 1 năm, lãi suất cố định 9,5%/năm.

Về thị trường thứ cấp, hoạt động giao dịch duy trì sự ổn định. Giá trị giao dịch bình quân trong tháng 9 đạt khoảng 5.000 tỷ đồng mỗi ngày, tương đương với mức bình quân của 9 tháng đầu năm, cho thấy dòng tiền vẫn đều đặn luân chuyển giữa các nhà đầu tư tổ chức. Ngân hàng TMCP Phát triển thành phố Hồ Chí Minh tiếp tục là tổ chức phát hành có trái phiếu được giao dịch nhiều nhất kể từ đầu năm 2025, với tổng giá trị giao dịch đạt 112.000 tỷ đồng, bình quân gần 600 tỷ đồng mỗi ngày.

Về chậm trả gốc, lãi, trong tháng 9, thị trường ghi nhận 4 trường hợp trái phiếu lần đầu bị chậm thanh toán, với tổng mệnh giá 1.700 tỷ đồng. Tính từ đầu năm 2025, đã có 26 trường hợp trái phiếu bị chậm trả, trong đó 11 trường hợp không thanh toán gốc, tương ứng tỷ lệ chậm trả khoảng 1% trên tổng quy mô thị trường. So với cùng kỳ 2024, tỷ lệ này đã giảm đáng kể.

Về xử lý chậm trả, Hưng Thịnh Land là đơn vị tích cực nhất trong việc tái cơ cấu trái phiếu chậm trả, với tổng giá trị 141,8 tỷ đồng được xử lý thông qua hình thức hoán đổi tài sản với trái chủ của 5 trái phiếu. Tuy nhiên, tỉ lệ thu hồi của 5 trái phiếu này chỉ mới đạt từ 5,8 đến 20%, thấp hơn đáng kể so với tỷ lệ chậm trả tính chung toàn thị trường đạt khoảng 38%. Tính đến 30/9/2025, trong tổng số 276.000 tỷ đồng mệnh giá trái phiếu bị chậm thanh toán bao gồm cả gốc và lãi, các tổ chức phát hành đã thực hiện chi trả được khoảng 105.000 tỷ đồng.

Có thể thấy, thị trường trái phiếu doanh nghiệp đang từng bước lấy lại phong độ sau giai đoạn trầm lắng. Cả kênh phát hành sơ cấp lẫn giao dịch thứ cấp đều ghi nhận đà phục hồi rõ nét, phản ánh niềm tin của doanh nghiệp và nhà đầu tư đang quay trở lại. Dòng tiền lưu thông ổn định, tỷ lệ chậm trả giảm mạnh so với cùng kỳ, cho thấy những nỗ lực tái cơ cấu đang phát huy hiệu quả.

Với mức tăng trưởng khá tốt về giá trị phát hành, cơ cấu kỳ hạn đa dạng và sự phân hóa hợp lý theo rủi ro tín dụng, thị trường trái phiếu doanh nghiệp đã và đang bước vào giai đoạn ổn định hơn, tạo nền tảng cho một chu kỳ phát triển bền vững của kênh huy động vốn doanh nghiệp trong thời gian tới.