Thị trường rung lắc, một nhóm cổ phiếu phòng thủ vẫn đang "âm thầm" đi lên, tăng trưởng hai chữ số kể từ đầu năm

Không ít cổ phiếu nhóm ngành này đã tăng trưởng cả chục phần trăm thị giá trong khoảng 3 tháng trở lại đây, bất chất thị trường chứng khoán biến động mạnh.

Là một nhóm có sự ổn định cao, đi cùng tiềm năng khai thác còn dồi dào, dược phẩm luôn là lựa chọn phòng thủ cho danh mục đầu tư, đặc biệt trong giai đoạn thị trường chứng khoán biến động như hiện nay. Thực tế tính từ đầu năm 2023 tới giữa tháng 2, bất chấp áp lực điều chỉnh tại nhiều nhóm cổ phiếu trụ cột, không ít cổ phiếu dược phẩm đã có hiệu suất tăng trưởng tích cực.

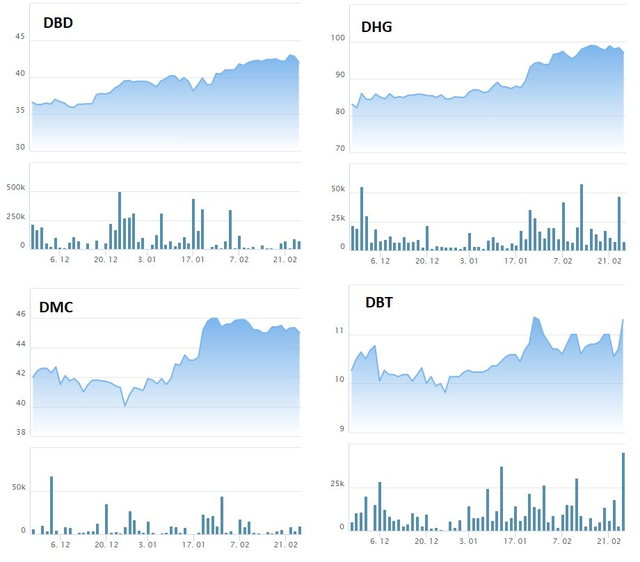

Không khó để có thể liệt kê, như cổ phiếu Dược Bình Định (DBD) tăng hơn 6% kể từ đầu năm 2023, lên mức 42.000 đồng/cp. DMC của Domesco còn tăng hơn 9% chỉ sau chưa đầy 2 tháng đầu năm, hiện giao dịch quanh mức 45.000 đồng/cp. DBT của Dược Bến Tre cũng tăng hơn 10% từ đầu năm lên mức 11.300 đồng/cp.

Tích cực hơn, thị giá Dược Hậu Giang (DHG) hiện đang quanh ngưỡng 97.000 đồng/cp, tăng thêm 14% giá trị kể từ đầu năm nay và ở ngưỡng thị giá 3 chữ số.

Không ít cổ phiếu ngành dược tăng trưởng về thị giá trong khoảng 3 tháng trở lại đây

Hợp "khẩu vị" khối ngoại, ăn nên làm ra trong năm 2022

Cần nhấn mạnh rằng các doanh nghiệp dược phẩm lâu nay vẫn được biết đến là nhóm ngành thu hút sự quan tâm lớn của các nhà đầu tư nước ngoài. Nhiều doanh nghiệp dược lớn thậm chí còn do nhà đầu tư nước ngoài nắm quyền chi phối như Pymepharco, Dược Hậu Giang, Imexpharm, Traphaco, Domesco...

Với việc trong tầm ngắm của nhà đầu tư nước ngoài, mỗi khi có cơ hội từ các hoạt động thoái vốn Nhà nước hay nới room, cổ đông ngoại vẫn luôn sẵn sàng "chơi lớn" để thâu tóm, qua đó tạo ra thêm động lực thúc đẩy giá cổ phiếu.

Song, yếu tố quan trọng nhất vẫn tới từ kết quả kinh doanh tăng trưởng vượt trội của các doanh nghiệp dược phẩm . Năm 2022 vừa qua, nhu cầu tiêu thụ thuốc tăng cao, đặc biệt là các sản phẩm kháng sinh và các sản phẩm phòng bệnh, tăng cường hệ miễn dịch sau dịch COVID-19 đã giúp cho nhiều công ty hoạt động trong ngành dược phẩm thu về những con số tích cực.

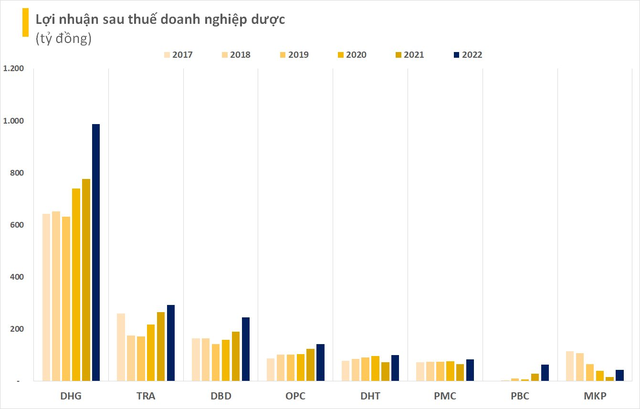

Điển hình như Dược Hậu Giang , riêng quý 4 doanh thu thuần đạt 1.330 tỷ đồng, tăng 22% so với cùng kỳ. Sau khi trừ các khoản chi phí, DHG lãi sau thuế 236 tỷ đồng, tăng 39% so với quý 4/2021. Luỹ kế cả năm 2022 cả doanh thu và LNST của DHG đều đạt mức tăng trưởng hai con số, doanh thu thuần đạt 4.674 tỷ đồng – tăng 17% so với cùng kỳ; LNST đạt 988 tỷ đồng tăng 27% so với năm 2021 và là mức lãi cao nhất công ty này từng ghi nhận. So với kế hoạch, công ty đã vượt 11% mục tiêu về doanh thu và 45% mục tiêu về LNST cả năm.

Tương tự, Dược phẩm OPC đã thiết lập mức lãi ròng kỷ lục 142 tỷ đồng trong năm 2022, tăng 15% so với năm trước. Imexpharm cũng có doanh thu tăng 40% so với cùng kỳ lên 557 tỷ đồng. Kết quả, lãi sau thuế gần 79 tỷ đồng, tăng 19% so với cùng kỳ và là kết quả theo quý cao nhất lịch sử.

CTCP Dược phẩm Trung ương 1 (PBC) cũng là một trong những doanh nghiệp báo lãi lớn trong năm qua với lợi nhuận sau thuế hơn 62 tỷ đồng, tăng 125% so với cùng kỳ và vượt 15% kế hoạch đề ra. Với Traphaco , lãi ròng cả năm tăng 11% lên 293 tỷ đồng. Lợi nhuận sau thuế của Mekophar (MKP) còn tăng trưởng đáng kinh ngạc ở ba con số, riêng quý 4/2022 tăng 300% lên 16 tỷ đồng, cả năm 2022 tăng trưởng 163% lên 42 tỷ đồng.

Một số doanh nghiệp khác cùng ngành cũng ghi nhận kết quả kinh doanh tích cực năm 2022 như Dược phẩm Hà Tây (DHT) với LNST tăng 39% lên 99 tỷ đồng, Dược - Trang thiết bị Y tế Bình Định (DBD) nhờ đẩy mạnh bán các mặt hàng có lợi thế cạnh tranh cũng đã ghi nhận lợi nhuận tăng trưởng 29% đạt 244 tỷ đồng; Dược phẩm Dược liệu Pharmedic (PMC) với khoản lãi 83 tỷ đồng, tăng 29% so với năm trước.

Sau một năm thắng lớn, 2023 được đánh giá sẽ khó khăn hơn cho nhóm doanh nghiệp ngành dược. SSI Resreach cho rằng t ăng trưởng của ngành sẽ hạn chế trong năm 2023 và lợi nhuận có thể ghi nhận mức thấp trước khi khá dần lên những quý sau. Dù vậy. doanh thu ngành dược phẩm vẫn được kỳ vọng tăng 8% lên 169.000 tỷ đồng (7,2 tỷ USD) vào năm 2023.

Theo SSI, nửa đầu năm 2023 sẽ là khoảng thời gian khó lường đối với nguồn cung hoạt chất (API) và tá dược, trong bối cảnh khoảng 65% API được sử dụng trong việc sản xuất thuốc là từ Trung Quốc – quốc gia đã mở cửa trở lại nhưng tình trạng thiếu hụt vẫn có thể xảy ra. Thêm vào đó, căng thẳng giữa Nga - Ukraine khiến các hoạt chất và thuốc nhập khẩu từ Châu Âu có nguy cơ bị thiếu hụt. Chính vì vậy, các công ty có thể sử dụng nguồn nguyên liệu trong nước sẽ giành được vị thế tốt hơn (điển hình là Traphaco).

Một trong những câu chuyện nổi bật của năm 2023 là cuộc chạy đua về nâng cấp chất lượng (EU-GMP) đang diễn ra tại các công ty dược phẩm lớn. Nhiều công ty như DHG, IMP, DBD, TRA và DCL đang đặt mục tiêu đạt tiêu chuẩn EU GMP cho các cơ sở sản xuất. Sản phẩm được sản xuất tại nhà máy đạt tiêu chuẩn EU GMP sẽ được xét vào nhóm thuốc chất lượng cao nhất trong đấu thầu ở bệnh viện công. Từ đó, các công ty trong nước hy vọng sẽ đấu thầu được sản phẩm với giá cao hơn trước nhưng vẫn thấp hơn nhiều loại thuốc nhập khẩu.

Ngoài ra, việc nâng cấp EU GMP sẽ giúp nâng cao chất lượng sản phẩm và nâng cao khả năng cạnh tranh. SSI Research cho biết tính tới tháng 1/2023, chỉ có 8 công ty sở hữu dây chuyền sản xuất đạt tiêu chuẩn EU GMP hoặc tương đương tại Việt Nam. Tuy nhiên, với chi phí đầu tư ban đầu và chi phí duy trì cao, các yêu cầu khắt khe và thời gian phê duyệt kéo dài, các công ty sẽ phải cân nhắc việc theo đuổi cuộc đua này hoặc đầu tư vào các mảng khác để có thể mang lại lợi nhuận tốt hơn.

Còn theo đánh giá của Chứng khoán KIS, tình hình kết quả kinh doanh trong quý 4/2022 ghi nhận tín hiệu tích cực hơn tại các công ty dược có thế mạng trong mảng đấu thầu. Sang tới năm 2023, bên cạnh làn sóng “EU-GMP”, OTC vẫn là một kênh hấp dẫn và đem lại. Việc đấu thầu thuốc phụ thuộc nhiều vào các chính sách của Bộ Y tế, bên cạnh đó các công ty cũng chịu áp lực phải chào giá thấp nhất. Ngoài ra, đểbán thuốc thành công qua kênh OTC, các công ty còn phải xây dựng mối quan hệ lâu dài với các nhà thuốc bán lẻ.

Theo KIS, tại cuộc họp gần đây, Dược Binh Định (DBD) đã thông tin về kế hoạch phân phối thuốc ung thư tại nhà thuốc bệnh viện, đồng thời mở rộng thị phần trên kênh OTC. Công ty đang xây dựng dữ liệu khách hàng và thảo luận chặt chẽ với các khách hàng tiềm năng về việc phân phối. Traphaco cũng có kế hoạch mở rộng mạnh mẽ sang các loại thuốc tân dược trong năm 2023. Qua đó, có thể thấy 2023 sẽ ghi nhận sự cạnh tranh khốc liệt không chỉ ở ETC mà còn ở kênh OTC.

Agriseco Research cũng đưa ra khuyến nghị đầu tư vào cổ phiếu ngành dược trong năm nay nhờ tính phòng thủ, ngành nghề kinh doanh ổn định, nhu cầu thiết yếu . Ngoài ra, theo Fitch Solutions, dự báo doanh thu ngành dược phẩm Việt Nam sẽ tăng trưởng đều đặn khoảng 6,72% trong giai đoạn 2022 – 2026 nhờ vào tăng trưởng chi tiêu sức khoẻ của người dân.

Phương Linh

Nhịp Sống Thị Trường