Khi VN-Index hay VN30 chững lại, xuất hiện một làn sóng cổ phiếu khác mang lại cơ hội cho nhà đầu tư

Dự đoán VN-Index sideway trong 2023, các chuyên gia DSC kỳ vọng sẽ xuất hiện làn sóng này và nhà đầu tư có thể chờ đợi cơ hội.

Lãi suất neo cao nửa đầu năm, song sẽ đảo chiều vào nửa cuối năm

Một trong những yếu tố gây áp lực nhất đến thị trường chứng khoán là việc lãi suất không ngừng tăng trong thời gian vừa qua, đặc biệt là giai đoạn cuối năm 2022.

Trong báo cáo chiến lược mới đây, Chứng khoán DSC nhận định bước sang năm 2023, nhiều tín hiệu cho thấy lãi suất đã tạo đỉnh. Sau Tết, lãi suất huy động của nhiều ngân hàng đã đồng loạt giảm. Vượt qua áp lực mang tính mùa vụ dịp Tết, lãi suất đã có dấu hiệu hạ nhiệt và thanh khoản đã cải thiện tích cực hơn rất nhiều.

Tuy vậy, DSC đánh giá lãi suất có khả năng sẽ tiếp tục neo ở mức cao trong nửa đầu năm nay cho đến khi quay đầu giảm vào nửa cuối năm . Việc lãi suất neo cao theo đó tất yếu sẽ gây áp lực đến doanh nghiệp và các nhà đầu tư sử dụng đòn bẩy lớn.

Mặt khác, đội ngũ phân tích DSC đưa ra cái nhìn lạc quan khi Vaneck ETF sẽ nâng tỷ trọng của Việt Nam lên 100%, tương ứng với con số mua ròng khoảng 110 triệu USD trong tháng 3 sắp tới. Chuyển động dòng vốn ngoại nói chung ở Việt Nam và các thị trường mới nổi khác là tích cực.

Thị trường chững lại, kỳ vọng vào làn sóng Mid-Cap và Small-Cap

Chứng khoán DSC kỳ vọng thị trường sẽ đi ngang trong năm 2023 bởi nền tảng nền kinh tế còn nhiều khó khăn, doanh nghiệp khó tăng trưởng. Song, điểm tích cực là thị trường chứng khoán cũng đã điều chỉnh rất sâu trong năm 2022 theo kỳ vọng kinh tế xấu đi.

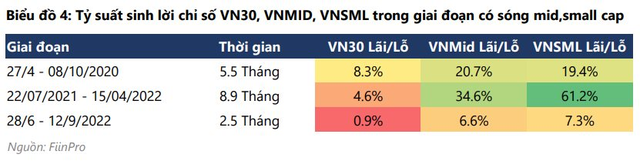

Trong 3 năm trở lại (2020 - 2022), mỗi năm đều xuất hiện một làn sóng nhóm cổ phiếu mid-cap (nhóm vốn hóa vừa) và small-cap (nhóm vốn hóa nhỏ) khi VN-Index hay VN30 có dấu hiệu chững lại. Trong các đợt sóng kể trên, tỷ suất sinh lời của 2 nhóm vốn hóa vừa và nhỏ vượt trội hơn rất nhiều so với các chỉ số lớn như VN-Index hay VN30.

Lý giải về hiện tượng sóng mid, small-cap, DSC đánh giá có 2 nguyên nhân chính:

Thứ nhất, trong giai đoạn thị trường có phần ảm đạm hơn (chỉ số chính đi ngang), dòng tiền của nhà đầu tư luân chuyển xoay vòng từ nhóm cổ phiếu Bluechips sang các cổ phiếu vốn hóa vừa và nhỏ nhằm mục đích kiếm lợi nhuận.

Thứ hai, nhóm cổ phiếu mid và small-cap có vốn hóa thấp, dễ bị tác động bởi dòng tiền đầu tư hơn. Cụ thể, nhóm VNMID có tổng vốn hóa ~750k tỷ, VNSML ~230k tỷ, trong khi VN30 có vốn hóa tới tận ~3,200k tỷ (gấp 4.3 lần vốn hóa VNMID, 14 lần VNSML).

Do có giá trị vốn hóa không cao, dòng tiền chuyển dịch từ nhóm Bluechips có thể dễ dàng tác động đến giá trị giao dịch của các cổ phiếu nhóm mid, small-cap, từ đó tạo ra các làn sóng đầu tư mid, small cap hàng năm.

Dương Ngọc

Nhịp sống thị trường