Cổ phiếu thép bất ngờ nổi sóng trước cao điểm mùa BCTC, dự báo lợi nhuận bắt đầu phản ánh vào giá?

Không thể phủ nhận những tín hiệu tích cực đang ngày càng xuất hiện nhiều hơn với ngành thép. Tuy nhiên, kết quả kinh doanh chính xác của các doanh nghiệp vẫn phải chờ đến cuối mùa BCTC.

![]()

Sau giai đoạn trầm lắng nhường “sân khấu” cho nhóm ngân hàng, cổ phiếu thép đã bất ngờ nổi sóng trở lại. HPG, HSG, TVN, POM, VGS, TLH, GDA,… đều đồng loạt bứt phá mạnh với mức tăng phổ biến trên 3% phiên 16/1. Thậm chí, NKG và SMC còn tăng kịch trần, trong đó NKG ghi nhận thanh khoản tăng đột biến.

Theo một số nhận định, cổ phiếu thép đồng loạt nổi sóng trước cao điểm mùa BCTC đang phản ánh dự báo tăng trưởng lợi nhuận tích cực của các doanh nghiệp thép trong quý 4/2023.

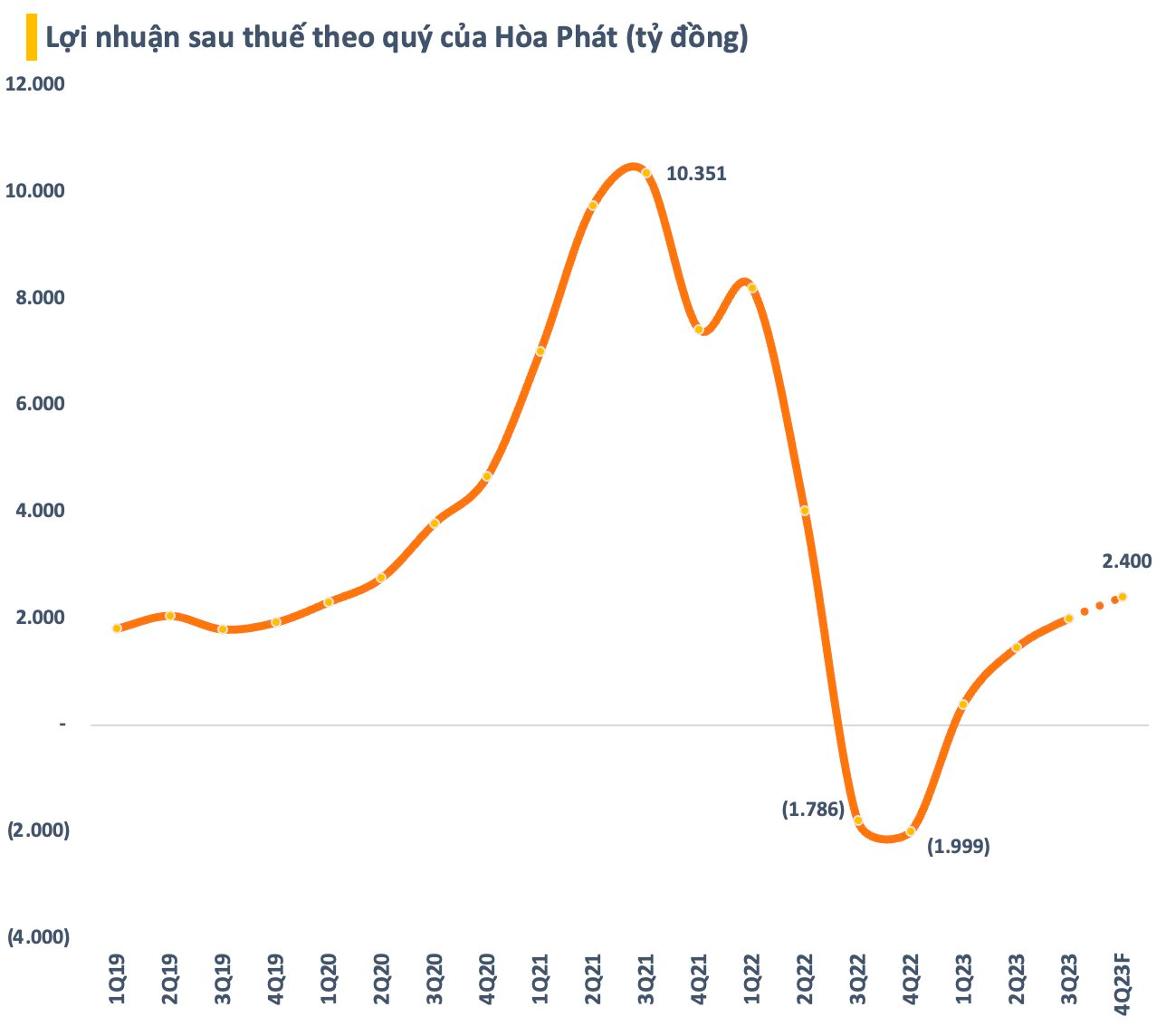

Điển hình như Hòa Phát (HPG) , sau thông tin sản lượng cao hơn kỳ vọng, SSI Research đã điều chỉnh ước tính lợi nhuận ròng năm 2023 của doanh nghiệp này từ 5.950 tỷ lên 6.150 tỷ đồng (giảm 27,5% so với năm 2022). Điều này tương ứng mức lợi nhuận ròng quý 4 của Hòa Phát có thể đạt khoảng 2.300 tỷ, khả quan hơn nhiều so với mức lỗ 2.000 tỷ đồng cùng kỳ. Nếu dự báo của SSI Research là chính xác, doanh nghiệp đầu ngành thép sẽ có quý lãi lớn nhất trong vòng 6 quý.

Xa hơn trong năm 2024, SSI Research kỳ vọng lợi nhuận của Hòa Phát sẽ phục hồi 80% nhờ cả sản lượng tiêu thụ và biên lợi nhuận gộp đều cải thiện. Sản lượng tiêu thụ của công ty dự kiến sẽ tăng 11% trong năm 2024. Tỷ trọng kênh xuất khẩu trong doanh thu tăng lên sẽ giúp Hòa Phát chuyển mức tăng giá nguyên liệu sang giá bán thép dễ dàng hơn. Bên cạnh đó, dự án mở rộng Dung Quất 2 dự kiến sẽ bắt đầu vận hành theo từng giai đoạn trong năm 2025 và 2026, được kỳ vọng sẽ thúc đẩy tăng trưởng dài hạn sau năm 2024.

Với Hoa Sen (HSG) , SSI Research dự báo lợi nhuận của tập đoàn này có thể phục hồi mạnh trong năm 2024, với mức tăng hơn 20 lần so với mức nền thấp được thiết lập trong năm 2023 (thấp nhất kể từ năm 2006). Thị trường nội địa có thể phục hồi tốt hơn kênh xuất khẩu trong năm 2024. Dư nợ giảm xuống mức thấp 2,3x trong niên độ tài chính 2023, tương đương 0,22x vốn chủ sở hữu so với mức 35% của niên độ tài chính trước và mức cao nhất là 2,26x trong năm 2018.

Trong khi đó, Nam Kim (NKG) được KBSV dự báo biên lãi gộp sẽ cải thiện trong 4Q2023 nhờ (1) gia tăng hàng tồn kho giá rẻ từ quý 3/2023 và (2) giá tôn mạ có xu hướng tăng trong quý 4 tại thị trường nội địa lẫn quốc tế. CTCK này dự phóng lợi nhuận ròng cả năm của Nam Kim đạt 205 tỷ, tương ứng quý 4 đạt hơn 181 tỷ đồng, khả quan hơn nhiều so với cùng kỳ 2022 (lỗ hơn 356 tỷ).

Tăng trưởng lợi nhuận năm 2024 của Nam Kim được KBSV ước tính có thể đạt 45% tương ứng mức lợi nhuận dự phóng 297 tỷ đồng. Riêng trong quý 1/2024, KBSV kỳ vọng kết quả kinh doanh của Nam Kim sẽ được duy trì nhờ động lực chính từ kênh xuất khẩu với (1) giá bán cạnh tranh và (2) các nhà sản xuất nội địa tiếp tục giữ công suất sản xuất ở mức thấp để duy trì biên lợi nhuận.

Nhiều tín hiệu tích cực hỗ trợ triển vọng ngành thép

Kết quả kinh doanh các doanh nghiệp thép được dự báo tăng trưởng lạc quan trên cơ sở các yếu tố trọng yếu đều được kỳ vọng sẽ hồi phục.

Theo SSI Research, tổng sản lượng tiêu thụ thép có thể sẽ phục hồi hơn 6% svck trong năm 2024, trong đó tiêu thụ nội địa dự kiến đạt mức tăng trưởng gần 7%. Mức tiêu thụ thép trong năm 2024 sẽ được hỗ trợ nhờ tình hình vĩ mô và thị trường bất động sản khởi sắc hơn. Trong chu kỳ trước, tiêu thụ thép xây dựng năm 2013 đã tăng khoảng 3% so với mức đáy năm 2012.

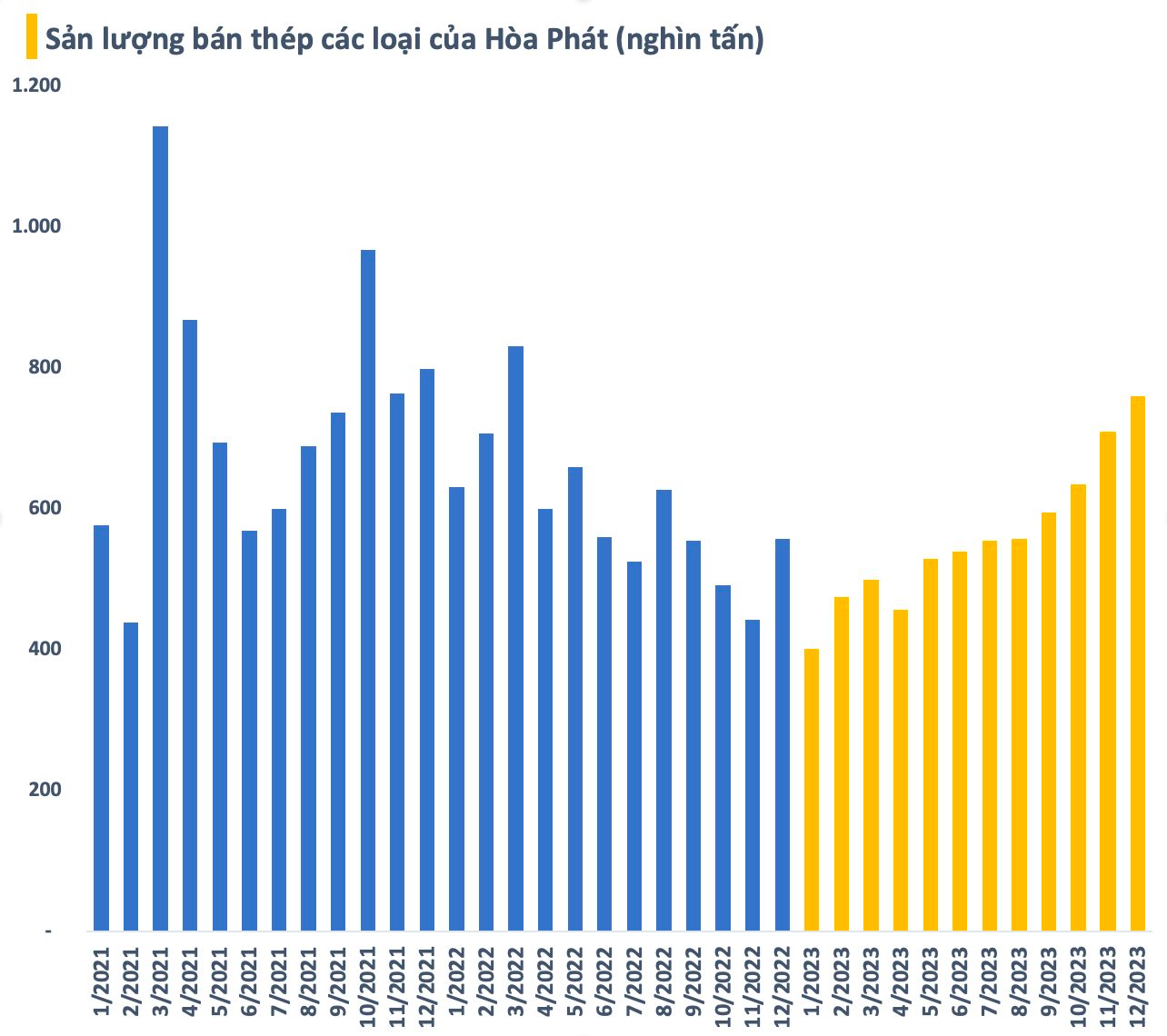

Thực tế, sản lượng bán các sản phẩm thép cuộn cán nóng (HRC), thép xây dựng và phôi thép của riêng Hòa Phát đã liên tục tăng trong 8 tháng liên tiếp và đạt 760.000 tấn vào tháng 12/2023, tăng hơn 7% so với tháng trước. Đây là sản lượng bán thép cao nhất trong một tháng của tập đoàn này kể từ tháng 3/2022.

Hoạt động xuất khẩu cũng được dự báo sẽ khởi sắc. SSI Research ước tính sản lượng xuất khẩu sẽ cải thiện ngay trong quý đầu năm do chênh lệch giữa giá thép ở Bắc Mỹ và Châu Âu so với giá thép ở Việt Nam ngày càng gia tăng. Ngoài ra, Châu Âu kiểm soát chặt hơn việc nhập thép bán thành phẩm do Nga sản xuất trong năm 2024 cũng hỗ trợ xuất khẩu thép Việt Nam sang Châu Âu.

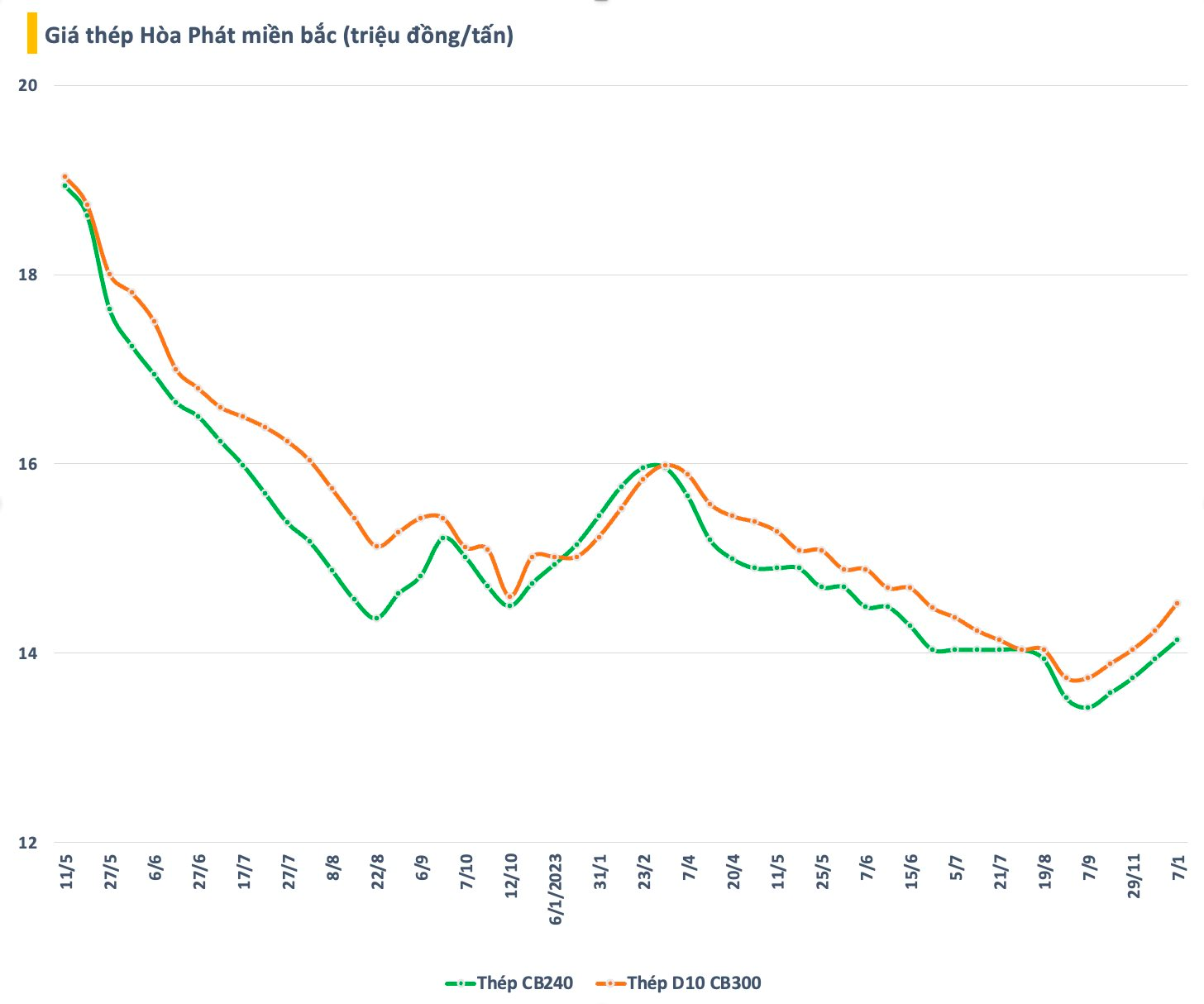

Về giá, VCBS cho rằng khả năng giá thép thanh trong nước giảm tiếp là không nhiều bởi hiện tại đã thấp ngang với giá Trung Quốc nhập khẩu. Tuy nhiên, chu kỳ giá thép sẽ có biến động tương quan với giá thép Trung Quốc và khó có thể tăng giá mạnh trong thời gian tới. CTCK này kỳ vọng giá thép thanh duy trì ở mức 14 -15 triệu đồng/tấn cho đến hết nửa đầu năm 2024 trước khi có những sóng tăng giá sau đó.

Với giá tôn mạ, BSC Research dự báo giá bán tôn mạ của Hoa Sen trong năm 2024 sẽ tăng 6% so với năm 2023 trong bối cảnh giá HRC (loại 3 mm) - nguyên liệu đầu vào để sản xuất tôn mạ đã cân bằng và có tín hiệu tăng trở lại trong những tuần gần đây. Giá HRC gia tăng sẽ kéo theo sự tăng giá của các sản phẩm tôn mạ kẽm và tôn mạ màu (thường có độ trễ khoảng 1-2 tháng).

Bộ phận phân tích này nhận định vùng giá 520-540 USD/tấn là vùng giá cân bằng của HRC trên thị trường quốc tế. Đồng thời, giá HRC tại Trung Quốc sẽ tăng trở lại trong quý 4/2023-1/2024 nhờ yếu tố mùa vụ và các chính sách hỗ trợ thị trường bất động sản tại nước này bắt đầu có tác dụng. Qua đó, thúc đẩy giá HRC trên thế giới và tác động tích cực đến giá tôn mạ.

Không thể phủ nhận những tín hiệu tích cực đang ngày càng xuất hiện nhiều hơn với ngành thép. Tuy nhiên, kết quả kinh doanh chính xác của các doanh nghiệp vẫn phải chờ đến cuối mùa BCTC và vẫn còn quá sớm để khẳng định về con sóng ngành thật sự "dài hơi" chỉ sau một phiên đồng loạt tăng mạnh.

Hà Linh